Ogni accordo commerciale si fonda sulla reciproca fiducia che le parti interessate ripongono nella corretta esecuzione delle prestazioni previste in contratto. Tuttavia, una serie di rischi (come l’insolvenza, la sospensione o la revoca della commessa, le variazioni valutarie) rendono un’operazione commerciale incerta nella conclusione.

Nella prassi internazionale, fra gli strumenti volti ad accrescere le garanzie che una qualunque operazione si concluda senza problemi, rientra il contratto di “escrow agreement”, un particolare accordo di derivazione anglosassone che viene stipulato per accompagnare l’esecuzione delle obbligazioni derivanti da contratti e che va, però, inquadrato giuridicamente in quegli ordinamenti giuridici che si fondano sul sistema di civil law (come quello italiano, ove è in via di diffusione).

1. Inquadramento

Ogni accordo commerciale si fonda sulla reciproca fiducia che le parti interessate ripongono nella corretta esecuzione delle prestazioni previste in contratto.

Una fiducia il cui livello oscilla in relazione ai rischi che affiancano la conclusione di un contratto quali l’insolvenza, la sospensione o la revoca della commessa, l’escussione arbitraria delle garanzie, la variazione dei costi di produzione, il tasso e a cui si aggiungono altre tipologie in ambito internazionale (di rischio politico, valutario) che rendono un’operazione commerciale incerta nella conclusione.

Quando poi le parti negoziali appartengono a ordinamenti giuridici differenti diventa ancora più importante nelle transazioni commerciali garantire l’esecuzione delle rispettive obbligazioni.

In tale contesto, particolare interesse riveste il contratto di “escrow” (o, nella terminologia anglosassone, “escrow agreement”), ove le parti hanno come fine quello di garantirsi che l’operazione commerciale si concluda senza alcuna complicazione.

Tale strumento giuridico è largamente utilizzato all’estero, in particolare nei Paesi basati su un sistema giuridico di common law. In Italia, dove oggi è in via di diffusione, come anche negli altri ordinamenti giuridici che si fondano sul sistema di civil law, tuttavia non beneficia di una disciplina espressa.

Nella prassi operativa ci si avvale solitamente del termine inglese in quanto non esiste un’esatta traduzione in lingua italiana.

2. Inquadramento

L’escrow agreement è uno strumento non disciplinato dall’ordinamento giuridico italiano.

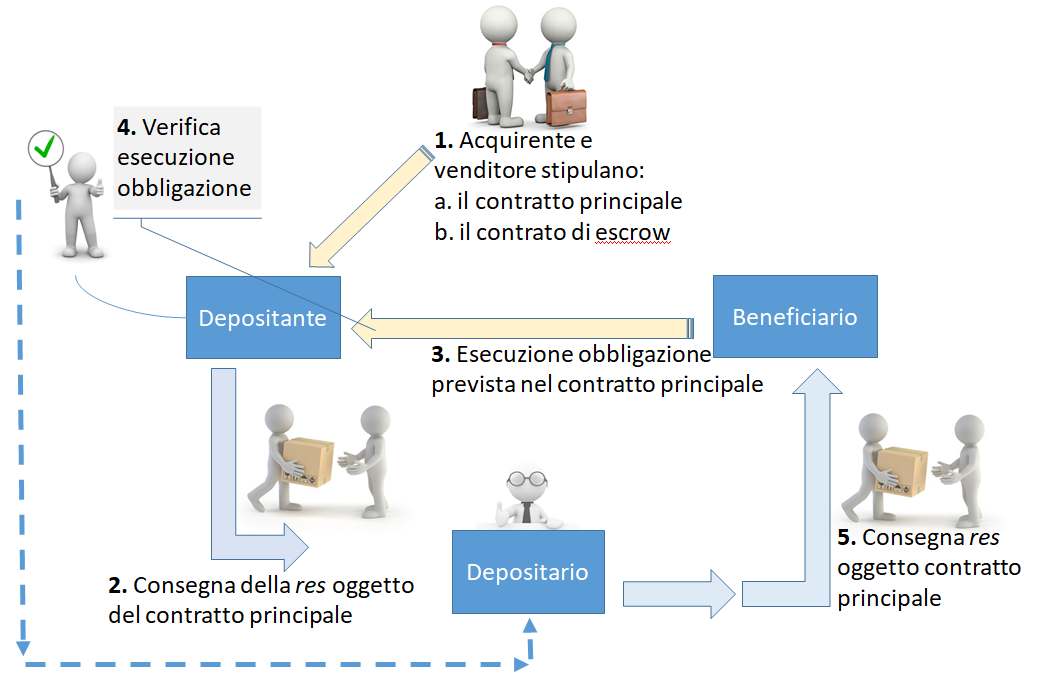

In via preliminare, possiamo evidenziare come esso consista in un accordo contrattuale per il quale un soggetto deposita un bene mobile (o un documento scritto relativo al trasferimento della proprietà) oggetto del rapporto principale presso un depositario (chiamato holder), che si impegna a consegnarlo ad un altro soggetto (beneficiario, diverso dal depositante), al verificarsi di un determinato evento ovvero dopo l’adempimento di una certa prestazione.

Se l’evento non si realizza, deve essere restituito al depositante.

2.1 Le origini – Il negozio giuridico in commento trova la sua origine nell’antica prassi del diritto commerciale anglosassone di richiedere ad un terzo soggetto indipendente di trattenere in custodia un bene, fino al verificarsi di specifiche condizioni.

Una volta realizzatesi queste ultime, il bene veniva consegnato ad una persona pre-individuata: in tal caso si diceva che il bene era tenuto in escrow, cioè in garanzia.

2.2 Finalità – L’escrow è ritenuto un impegno contrattuale che ha lo scopo di garantire l’adempimento di obbligazioni già contratte.

L’assolvere finalità di garanzia ne delinea la natura accessoria, presupponendo un sottostante rapporto principale, e per il cui perfezionamento viene vincolato (appunto in garanzia mediante il contratto di escrow) un bene o una somma di denaro che verrà poi svincolato al verificarsi di un certo evento pre-individuato nel contratto.

Ne consegue che il documento che lo formalizza non sostituisce il contratto originariamente stipulato tra le parti, rimanendo l’accordo allo stesso tempo sia separato dal contratto principale, sia inserito al suo interno.

2.3 Qualificazione giuridica – Dal punto di vista giuridico, con “escrow” s’intende in generale un “deposito in garanzia”. Il suo impiego anche nei rapporti con operatori italiani richiede la sua qualificazione giuridica in base al nostro ordinamento dove non è stato ancora espressamente tipizzato nel codice civile (per questo viene anche ricompreso fra gli innominati): per tali motivi viene collocato all’interno della categoria dei contratti atipici.

Per gli effetti prodotti, gli istituti giuridici del nostro ordinamento più assimilabili (ma che produrrebbero solo parzialmente gli stessi benefici) sono:

il contratto di deposito, che secondo la definizione legislativa è il contratto col quale una parte riceve dall’altra una cosa mobile con l’obbligo di custodirla e di restituirla in natura (art. 1766 c.c.). La fattispecie che più si avvicina al contratto di escrow è quella denominata “terzo interessato nel deposito” ove se la cosa è stata depositata anche nell’interesse di un terzo, e questi ha comunicato al depositante e al depositario la sua adesione, il depositario non può liberarsi restituendo la cosa al depositante senza il consenso del terzo (art. 1773 c.c.);

il contratto di mandato, con il quale una parte si obbliga a compiere uno o più atti giuridici per conto dell’altra (art. 1703 c.c.). Esso consiste nell’obbligo di trasferire la res al soggetto cui spetterà. Si tratta di un mandato congiunto, conferito da due diversi soggetti (venditore e compratore), e irrevocabile (se non sulla base delle istruzioni congiunte di dette parti);

il negozio fiduciario, mediante il quale un soggetto (fiduciante) conferisce ad un altro soggetto (fiduciario) la titolarità di un bene o di un altro diritto reale il cui esercizio però è limitato nell’ambito dei rapporti tra le parti da un accordo di carattere obbligatorio per uno scopo che il fiduciario si impegna a realizzare trasferendo nuovamente poi il diritto allo stesso fiduciante o ad un terzo beneficiario;

il sequestro convenzionale, disciplinato dall’art. 1798 c.c. secondo cui due o più persone affidano a un terzo una cosa rispetto alla quale sia nata tra esse controversia, perché la custodisca e la restituisca a quella a cui spetterà quando la controversia sarà definita;

il contratto a favore del terzo, di cui all’art. 1411 c.c., ove il terzo acquista il diritto contro il promittente per effetto della stipulazione, revocabile (o modificabile) finché il terzo non abbia dichiarato di volerne profittare; in tal caso, la prestazione rimane a beneficio dello stipulante, salvo che diversamente risulti dalla volontà delle parti o dalla natura del contratto.

Per alcuni Autori [ZAGAMI] la figura dell’escrow si collocherebbe nella categoria – più ampia – dell’istituto del trust, in quanto il depositario altri non sarebbe che un trustee con poteri limitati.

3. Caratteri

Per meglio comprendere l’istituto in rassegna possiamo accennare ad alcuni aspetti che lo contraddistinguono: oggetto, parti, forma.

3.1 Oggetto – L’oggetto del contratto di escrow può essere vario; dalla prassi più recente è possibile rilevare che è stato impiegato per il deposito di documenti, somme di denaro (compresi i bitcoin), azioni, beni mobili. È considerato, pertanto, un contratto reale, in quanto postula la consegna della somma o di altro bene sottraendoli alla disponibilità dei contraenti.

3.2 Parti – Anche se il contratto di escrow inizialmente sorge come accordo tra due parti, esso ha una configurazione necessariamente trilaterale:

- il depositante, cioè colui che consegna/deposita a titolo di garanzia il bene oggetto del contratto di escrow;

- il beneficiario, che si identifica nel soggetto legittimato a ricevere il bene in seguito al verificarsi delle condizioni previste dalle parti;

- il depositario (o escrow agent/holder), ovvero la figura neutrale ed indipendente, benché legato a entrambi le parti da un rapporto fiduciario, al quale viene affidato il compito di custodia e successivo trasferimento al legittimato della res oggetto del contratto di escrow (oppure di restituirlo allo stesso depositante in caso non si verifichino le condizioni prestabilite).

Oltre a dover agire nel rispetto dei principi di correttezza e buona fede contrattuali, su di esso gravano specifici obblighi e doveri per i quali in caso di violazione (ovvero inadempimento) sarà responsabile sia nei confronti del depositante che verso il beneficiario.

3.3 Forma – Per una parte della dottrina [Pistilli] la forma del contratto di escrow deve essere obbligatoriamente scritta, e in caso di scrittura privata dovrà essere soggetta ad autentica notarile; in questo caso il notaio dovrà poi provvedere al deposito presso il Registro delle Imprese entro 30 giorni al fine di procedere alla relativa iscrizione.

Per altra [Luciani], non è richiesta in generale una forma particolare, restando sufficiente che l’intenzione delle parti sia nel senso di voler costituire l’escrow, né tantomeno è richiesto che venga utilizzato il termine escrow e, di contro, l’uso del termine non garantisce l’esistenza dell’istituto, se la volontà delle parti non è in quel senso.

4. Ambito di operatività

Nella prassi europea, il contratto di escrow è impiegato in operazioni di import-export attraverso l’attivazione di un escrow account vincolato ad un determinato fine e movimentato in funzione dell’esecuzione dei flussi di merci che stanno alla base dell’accordo tra le parti. È il caso, ad esempio, in cui un’impresa italiana si trova per la prima volta ad acquistare un grande quantitativo di merce da un’azienda estera e:

- le parti non si conoscono ancora sufficientemente bene ed entrambe vogliono tutelare la loro transazione commerciale;

- l’acquirente italiano vede il rischio della scarsa affidabilità del venditore;

- il venditore non conosce la solidità finanziaria dell’azienda italiana;

- nei rapporti finanziari tra istituti di credito e gruppi di società, dove la capogruppo spesso utilizza tale strumento per svolgere la propria assistenza finanziaria alle società controllate.

Il mandato di escrow realizzerebbe, infatti, contemporaneamente gli obiettivi e le garanzie della lettera di patronage e del pegno sulle quote sociali; nelle operazioni di commercio internazionale, quando si ha la necessità di ottenere garanzie circa il corretto e puntuale adempimento delle obbligazioni della controparte.

Ad esempio, è frequente il caso in cui un costruttore italiano di macchinari riceva da un committente straniero (magari appartenente ad un Paese in via di sviluppo) l’ordine per la costruzione di un impianto;

nel trasferimento di tecnologie o know-how, nell’ambito di operazioni tra distributore e fornitore, aventi ad oggetto prodotti o servizi tecnologicamente sofisticati.

In tale ipotesi, il primo si impegna a vendere nel mercato il prodotto ultimato dal suo fornitore a patto che quest’ultimo gli garantisca le informazioni tecniche che permettano al primo di fornire servizi di manutenzione e di garanzia al cliente.

Siccome il fornitore non divulga l’intero pacchetto di informazioni tecniche privilegiate del proprio prodotto (per salvaguardare la segretezza del know-how) con l’escrow il terzo viene incaricato di consegnare i documenti informativi al distributore al verificarsi di determinati eventi o condizioni.

Ciò vale anche nel cd. “source code escrow”, ossia quel particolare contratto che si perfeziona mediante il deposito presso un terzo di una copia del codice sorgente di un programma prodotto da una parte (licenziante, la software house) e concesso in utilizzo a un’altra (licenziatario);

in quella pratica del commercio internazionale nota come scambio in compensazione (o countertrade), costituita dall’insieme delle operazioni dirette a sistemare posizioni creditorie, vantate da un gruppo di operatori commerciali di un certo paese, verso operatori di un altro (solitamente in via di sviluppo, ove vi è di solito scarsità di valuta forte, necessaria per il pagamento di importazioni indispensabili al loro sviluppo economico).

5. Utilità pratica

I principali vantaggi pratici nella stipula di un contratto di escrow sono:

- garantire l’adempimento di un’obbligazione principale sottostante, soprattutto quando una delle parti non ha piena fiducia che l’altra darà esecuzione. La soluzione è vantaggiosa per realizzare una favorevole conclusione in quanto la collaborazione del debitore potrebbe in diversi casi mancare. Tuttavia, questo è possibile quando il depositario è conosciuto o ha una reputazione di affidabilità. Infatti, nel surface web (e a maggior ragione nel deep web) ci si potrebbe imbattere in falsi siti di escrow service ovvero potrebbero esserci dubbi anche sull’affidabilità dell’escrow agent/holder quando questi è un perfetto sconosciuto e ben potrebbe (occultamente) coincidere con una delle due parti, con fini truffaldini. Qui, vista la difficoltà di identificare chi sia realmente il depositario, tipica del web, ci si può solo affidare alle recensioni degli utenti della community;

- ridurre il rischio di contenzioso fra le parti, considerato che nell’ambito di una trattativa commerciale possono sorgere contestazioni sia sul fatto che una somma sia dovuta sia sull’ammontare del debito; pertanto, trasferendo in anticipo l’importo a un terzo, si facilita il successivo pagamento, una volta che si è accertato definitivamente a chi spetti la somma;

- le somme e/o i beni depositati sono vincolati all’esecuzione degli obblighi contrattuali e sottratti alla libera disponibilità delle parti, destinati ad un preciso scopo e non esposti all’azione diretta di terzi creditori. Con la separazione tra i rispettivi patrimoni ne deriva che il creditore avrà la certezza che – in caso di inadempimento del debitore – riceverà quanto conferito in escrow;

- tali somme e/o beni divengono opponibili ai creditori anche in caso di fallimento del depositante,

evitando/limitando i rischi degli altri contratti italiani.

Inoltre, l’acquirente ha la:

- opportunità di ispezionare/visionare la merce prima che il pagamento sia erogato al venditore;

- certezza che la somma depositata non sarà movimentata sino a quando il venditore non avrà adempiuto esattamente alle prestazioni pattuite,

mentre il venditore può:

- assicurarsi il pagamento della fornitura quando l’opzione di una lettera di credito o degli altri strumenti tradizionali risulti troppo costosa;

- contare sulla solvibilità finanziaria del suo cliente, visto che il conto viene acceso presso l’escrow agent prima della spedizione delle merci.

Invece, l’escrow presenta un significativo svantaggio per chi conferisce il bene consistente nel fatto che la res viene immobilizzata per un certo periodo di tempo a garanzia della possibile pretesa del terzo e non può essere usata da chi la ha consegnato: sotto questo profilo potrebbe essere valutata come una scelta onerosa. ©

BIBLIOGRAFIA

- DEMAURO G., Il contratto di escrow: natura e finalità, in www.commercialistatelematico.com, 2010;

- FUSARO A., La clausola di escrow account, in Nuova Giur. Civ., 2015;

- LUCIANI A.M., Escrow, in Contratto e Impr., 2005;

- PISTILLI A., Escrow agreement, Contratti nazionali [Leggi d’Italia];

- SANGIOVANNI V., Il deposito in garanzia nelle operazioni di M&A, in La gestione straordinaria delle imprese, 2013, fasc. 6;

- ZAGAMI P., L’escrow agreement negli ordinamenti di common law e nell’ordinamento italiano, in Trust e attività fiduciarie, n. 4/2012; Id., Poteri e responsabilità dell’escrow holder nel diritto statunitense, in Trust e attività fiduciarie, n. 1/2018.

La responsabilità per danni nel diritto dello spazio

La responsabilità per danni nel diritto dello spazio Polizia Giudiziaria: prerogative e profili di collaborazione con l’Ufficio del Pubblico Ministero

Polizia Giudiziaria: prerogative e profili di collaborazione con l’Ufficio del Pubblico Ministero Luci e ombre

Luci e ombre Giustizia predittiva: “futurismo” normativo?

Giustizia predittiva: “futurismo” normativo? Il rigore metodologico nell’espletamento della Consulenza Tecnica D’ufficio (II parte)

Il rigore metodologico nell’espletamento della Consulenza Tecnica D’ufficio (II parte)